Сколько ни экономь, а потратиться однажды все равно придется. После нескольких лет кризиса делать крупные покупки за счет сбережений могут немногие. Придется залезать в долги.

Настроение стагнации

Жить стало лучше, жить стало веселее — прийти к этому выводу, сравнивая текущие показатели уровня жизни и данные замеров потребительских настроений с показателями докризисного 2013 года, совершенно невозможно. И даже сравнение с январем 2017-го может оказаться не в пользу последних месяцев. Но если хочется найти подтверждения росту потребительского оптимизма, можно сравнить его уровень с уровнем 2016 года.

К примеру, используя данные замеров потребительских настроений ООО «инФОМ» для ЦБ РФ, можно отметить, что в первой половине 2016-го о необходимости экономии говорили 66% (среднее за шесть месяцев), в 2017-м — 60% респондентов.

О том, что в последнее время им приходится экономить все больше, год назад говорила примерно половина, в июне 2017-го — 40%. На ухудшение материального положения жаловались 48%, сейчас —37%. Индекс потребительских настроений в июне 2016-го составлял 83 пункта, а в июне 2017-го — 94.

ЦБ и «инФОМ», отметим, публикуют куда более длинные ряды данных, но при выборе для сравнения 2016 года позитивная динамика практически гарантирована. Потому что начало 2016-го было отмечено падением цен на нефть до $28 за баррель Brent и падением рубля до 83,59 руб./$ по курсу ЦБ.

И даже к концу первого полугодия 2016-го курс скорректировался лишь до 64,3 руб./$ — при всем снижении рубля к доллару в последние несколько недель тогда курс был значительно ниже нынешнего.

Если вспомнить все эти обстоятельства, а также то, что курс валют для многих россиян служит индикатором положения дел в стране (граждане склонны считать крепкий рубль свидетельством благополучия), станет очевидно, что сравнение опросных данных за начало 2016-го и 2017 года неизбежно должно было показать улучшение.

И само по себе это улучшение еще не значит, что пессимизму граждан пришел конец: да, они оправились от шока, но затем основные показатели потребительских настроений словно замерли. Что, впрочем, соответствует ситуации в экономике: кризис кончился, началась слабоположительная стагнация.

«Индекс потребительских настроений в 2016 году вырос с 72 до 92 пунктов, но в этом году, за исключением всплеска в январе (когда индекс достиг 99), его бравурное движение вверх остановилось, и он ходит вокруг одних и тех же цифр: 92–94,— отмечает директор проектов ФОМ Людмила Преснякова.— Доля людей, которым приходится отказываться от запланированных крупных расходов по причине отсутствия денег или в целях экономии, практически не меняется на протяжении последних полутора лет (во втором квартале 2016 года ровно 50%, сейчас — 48%). Доля тех, кто говорит, что их материальное положение ухудшилось, в 2016 году уменьшилась, но в 2017 году показатель также флуктуирует вокруг статистической погрешности».

В целом, следует из данных «инФОМ», доля тех, кто потерял в деньгах и вынужден экономить и отказываться от каких-либо покупок, сократилась уже летом-осенью 2016 года, и с тех пор показатели остаются более или менее стабильными.

«Сейчас, хотя картина существенно лучше, чем в момент кризиса, показатели все еще не достигли предкризисного уровня,— резюмирует Преснякова.— Ситуация понемногу отпускает людей, но очень-очень медленно, и сейчас по нашим цифрам я не могу сказать, что у нас произошел какой-либо возврат к потреблению, как в докризисные времена. Об этом и речи не идет».

Занять и отложить

Росстат тем не менее фиксирует значительное снижение доли доходов населения, направленных на сбережения. К ним в определении Росстата относятся вклады в банках, ценные бумаги, сокращение задолженности по кредитам, средства на счетах индивидуальных предпринимателей, покупка недвижимости, скота и птицы.

В мае 2017-го эта доля доходов снизилась до 6,3%, что, правда, больше, чем в мае 2013 года (4,1%), но за время кризиса столь низкого показателя в этом месяце не фиксировалось ни разу (в мае 2016-го, в частности,— 9,8%). В целом за январь—май 2017 года он составил 7,4% против 10,4% годом раньше.

Однако доля доходов, направленных на денежные накопления, за последний год только выросла, следует из расчетов заведующего лабораторией финансовых исследований ИЭП имени Гайдара Михаила Хромова.

По его оценкам, снижение интереса к этой форме сбережений наблюдается только в части вложений в ценные бумаги, тогда как средства на счетах в банках и особенно объемы наличности растут сильнее, чем раньше (см. «Мониторинг экономической ситуации в России», №13, 2017 год).

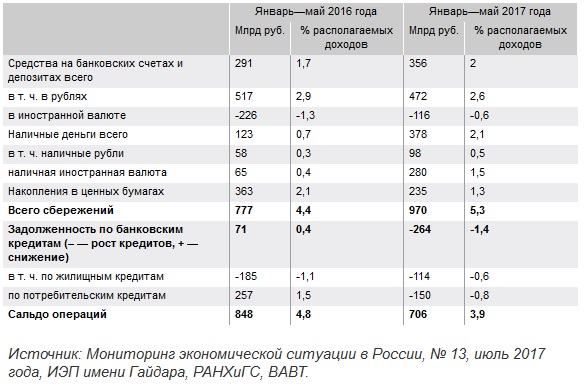

На покупку ценных бумаг население потратило за январь—май 2017 года 1,3% располагаемых доходов (235 млрд руб.) против 2,1% (363 млрд руб.) годом ранее. На вклады в банках было направлено 2% располагаемых доходов (356 млрд руб.) против 1,7% годом ранее (291 млрд руб.).

А объем наличных денег, включая валюту (в пересчете на рубли), вырос за это время на 378 млрд руб.— это 2,1% располагаемых доходов домохозяйств и это в три раза больше, чем годом ранее, когда население сберегло в наличных 0,7% располагаемых доходов (123 млрд руб.).

В итоге общий объем сбережений во вкладах, наличных деньгах и ценных бумагах за первые пять месяцев 2017 года оказался выше, чем за аналогичный период 2016-го: 970 млрд руб. (5,3% располагаемых доходов) против 777 млрд руб. (4,4%) годом ранее.

Но вместе с тем, по данным Росстата, выросла и доля доходов, которую население тратит на покупку товаров и услуг: 76,7% за январь—май 2017-го против 75,1% годом раньше. И, как указывает Хромов, прекратилось снижение задолженности по потребительским кредитам: она растет с марта 2017-го темпами, которые позволили перекрыть ее сокращение в начале года, и в целом за пять месяцев увеличилась на 150 млрд руб.

С учетом жилищных кредитов (рост на 114 млрд руб.) общий объем задолженности населения вырос на 264 млрд руб.— это 1,4% располагаемых доходов домашних хозяйств.

В результате, по мнению Хромова, «говорить о сохранении сберегательной модели поведения населения приходится с осторожностью».

Изменение основных финансовых активов и обязательств домохозяйств за январь—май 2016 и 2017 годов

Здоровый консерватизм

Каждый из этих трендов, судя по данным социологических исследований, охватывает лишь чуть больше трети населения. По данным «инФОМ», доля респондентов, имеющих сбережения, хотя и заметно сократилась с августа 2014-го (41%, это максимальное значение в опубликованном ЦБ ряде данных), но за последний год совершенно не изменилась: 35% в июне 2016 года и 35% в июне 2017-го.

Однако теперь эти 35% располагают несколько большими ресурсами — по крайней мере, по их субъективной оценке. Так, среди них стало меньше тех, чьих сбережений будет достаточно для покрытия расходов в течение всего трех месяцев (сокращение с 39% до 34% от имеющих сбережения), и больше тех, кому их хватит на три-шесть месяцев (рост с 32% до 37%) и даже более длительный срок (рост с 13% до 16%).

Можно предполагать, что тенденция роста сбережений охватывает, как и в прошлом, главным образом верхние доходные группы.

В 2016 году, согласно анализу ЦБ данных Российского мониторинга экономического положения и здоровья населения НИУ ВШЭ за 2006–2016 годы (см. «Доклад о денежно-кредитной политике», июнь 2017 года), сокращать задолженность по кредитам стремились все, но нарастить сбережения смогли лишь верхние три децильные группы.

А нижние семь использовали накопления для поддержания уровня потребления (удержать который, впрочем, первым трем децилям так и не удалось).

Картина кредитного роста выглядит более запутанной. В опросах «инФОМ» доля респондентов, сообщающих об отсутствии кредитов, за год даже слегка сократилась: 66% против 64%, май к маю (в июньской волне вопрос не задавался), хотя оценки условий для кредитования слегка улучшились.

«Если сравнить нынешние данные с теми, что были получены год тому назад, видно, что продолжительность пользования текущим кредитом постепенно уменьшается. Соответственно, новые кредиты берутся чаще, чем раньше,— указывает Преснякова.— В мае 2016 года лишь 15% опрошенных заявили, что взяли последний кредит менее полугода тому назад, а сейчас таковых 22%. С другой стороны, тогда 68% респондентов утверждали, что пользуются кредитом более одного года. В мае 2017 года доля таких людей сократилась до 56%».

Аналогичным образом на отсутствие особого энтузиазма по отношению к кредитам указывают и опросы «Ромира». В июне 65% сообщили, что не брали и не выплачивали кредиты в последние 12 месяцев (в июне 2016-го — 60%), а о планах взять кредит в следующие 12 месяцев заявили 8% (было 14%).

Большинство опрошенных считают кредиты «долговой ямой» (54%), 31% полагает их необходимостью в случае совершения крупных покупок и только 9% — «нормальным способом повышения качества жизни».

Что, пожалуй, объясняет, почему «кредитная» прибавка к бюджету граждан на повседневном потреблении, судя по исследованиям Sberbank CIB (в выборку включены жители городов с численностью населения от 100 тыс.), не сказалась совершенно никак: год к году оно снизилось в среднем на 7,8% в номинале.

Вероятное, на наш взгляд, объяснение парадоксального расхождения между банковской статистикой и социологией в том, что количество заемщиков выросло недостаточно сильно, чтобы «схватываться» социологическими опросами.

По статистике Объединенного кредитного бюро (получает данные 600 кредитных организаций), к примеру, при росте объемов выдачи кредитов за январь—май 2017 года на 24% в годовом выражении «в штуках» количество вновь выданных кредитов выросло на 4% — даже если каждому соответствует один заемщик, это не так уж много.

В мае наиболее сильная динамика наблюдалась в сегментах кредитов наличными (при росте количества на 20% год к году средняя сумма увеличилась с 97 тыс. руб. до 113 тыс. руб.) и автокредитования (19%, рост средней суммы с 712 тыс. руб. до 780 тыс. руб.).

Учитывая, что продажи автомобилей в мае выросли год к году на 14,7% (данные АЕБ), можно говорить, что позитивная динамика этого рынка была обеспечена кредитами более чем полностью.

Но все эти данные соответствуют концепции «кредит необходим для крупных покупок», поддержанной большинством лояльных к кредитованию респондентов «Ромира».

Обновки для обедневших

Динамика розничной торговли, которая по итогам первого полугодия 2017-го продолжила падение в продовольственном сегменте (на 1,8% к первому полугодию 2016-го) и начала рост в непродовольственном (на 0,8%), позволяет предположить, что кредиты могут использоваться для реализации отложенного спроса.

Вещи, как известно, склонны с годами приходить в негодность, а уровень доходов, и до кризиса не слишком высокий, до сих пор не восстановился и у населения в целом, и у значительной части работающих россиян в том числе.

По данным Росстата, в первом полугодии 2017-го средняя зарплата в реальном выражении была выше, чем год назад (в июне рост 2,9% год к году, в первом полугодии — 2,7%).

Однако данные социологических опросов позволяют говорить, что повышение зарплат коснулось далеко не всех. В исследовании Sberbank CIB, в частности, об индексации зарплаты в первом полугодии 2017-го сообщили 27% работающих респондентов, и в среднем по выборке зарплата выросла в номинале на 1,7% с начала года и на 6,2% в годовом выражении.

Из выборочных обследований организаций самого Росстата следует, что на двухлетнем интервале индексация зарплат в наибольшей степени касалась самых низко- и самых высокооплачиваемых работников.

В самом нижнем сегменте индексация отчасти была обусловлена ростом МРОТ (доля работников организаций с зарплатой на уровне МРОТ выросла в 1,5 раза, до 0,9% от общей численности), что помогло сдержать рост бедности и уменьшило эффект усиления доходного неравенства.

Однако номинальный рост зарплат в децильных группах с четвертой по девятую, по нашим подсчетам, остался ниже уровня накопленной за это время инфляции.

С доходами населения в целом картина ничуть не лучше: реальные располагаемые денежные доходы, по оценке Росстата, в июне 2017 года остались на уровне июня 2016-го, а в целом за первое полугодие снизились год к году на 1,4% — сильнее, чем сократились потребительские расходы (на 0,5%).

«Возобновление роста потребительского кредитования увеличило финансовые ресурсы домашних хозяйств,— отмечает Хромов.— Но в долгосрочной перспективе кредитование — всегда вычет из финансовых ресурсов, из спроса, потому что кроме тела кредита нужно выплачивать еще и проценты. Даже если эти проценты и снижаются, они все равно есть. И в условиях, когда темпы роста реальных доходов близки к нулю, рост кредитования несет дополнительные риски для устойчивости финансового положения населения».